Solche Investitionen begeistern uns.

Unternehmen, die uns liegen, agieren in stabilen Märkten, haben attraktive Marktpositionen und wirtschaften profitabel. Mit unseren insgesamt 300 Millionen Euro Kapital in den drei Novum Capital-Fonds realisieren wir Nachfolgeregelungen, Carve-outs, Mehrheitsbeteiligungen, Minderheitsbeteiligungen – und vor allem Wachstum und bestmögliche Krisenresilienz. Dabei managen wir auch komplexe Beteiligungsszenarien im Unternehmensinteresse.

-

Andere Autos haben auch schöne Sitze

Motors.co.uk ist eine der führenden Online-Plattformen für Gebrauchtwagen in Großbritannien mit 6.000 Autohändlern und knapp 400.000 Inseraten.

Novum Capital hat das Online-Portal im November 2021 gemeinsam mit der New Yorker Investmentgesellschaft O3 Industries übernommen. Verkäufer in der Carve-out-Transaktion war der international agierende Online-Marktplatz-Spezialist Adevinta. Mit der Veräußerung der Handelsplattform hat Adevinta eine Vereinbarung mit der britischen Wettbewerbsbehörde Competition and Markets Authority erfüllt, die im Rahmen von Adevintas Übernahme der eBay Classifieds Group, zu der unter anderem die deutschen Online-Portale Kleinanzeigen und mobile.de gehören, getroffen wurde.

BrancheE-CommerceInvestiertSeit 2021SituationCarve-Out aus börsennotiertem KonzernUmsatz60 Mio. Euro (2022)Mitarbeiter181 (2022) -

Wo Millionen von Verkäufern ebenso viele Käufer finden

Gumtree ist eines der führenden Kleinanzeigenportale in Großbritannien. Es bringt Millionen von Käufern und Verkäufern zusammen und ermöglicht täglich Tausende erfolgreiche Transaktionen.

Novum Capital hat das Online-Portal im November 2021 gemeinsam mit der New Yorker Investmentgesellschaft O3 Industries übernommen. Verkäufer in der Carve-out-Transaktion war der international agierende Online-Marktplatz-Spezialist Adevinta. Mit der Veräußerung der Handelsplattform hat Adevinta eine Vereinbarung mit der britischen Wettbewerbsbehörde Competition and Markets Authority erfüllt, die im Rahmen von Adevintas Übernahme der eBay Classifieds Group, zu der unter anderem die deutschen Online-Portale Kleinanzeigen und mobile.de gehören, getroffen wurde.

BrancheE-CommerceInvestiertSeit 2021SituationCarve-out aus börsennotiertem KonzernUmsatz29 Mio. Euro (2022)Mitarbeiter110 (2022) -

Wo auch Oscar-Gewinner großartige Filme drehen

Die 1991 gegründeten MMC Studios verfügen mit dem „Coloneum“ in Köln-Ossendorf über eine der größten und modernsten Film- und TV-Studioflächen Europas. In Deutschland sind die MMC Studios der führende Fullservice-Dienstleister für TV-Shows, TV-Serien und Spielfilme. Zudem finden auf dem Studiogelände Firmenveranstaltungen, Messen, E-Sports- und Gaming-Events statt. MMC Studios erbringen die komplette Leistungspalette auch außerhalb der Studios.

Im Jahr 2019 hat Novum Capital das Unternehmen mit dem zeitgleich übernommenen Außenübertragungs- und E-Sports-Spezialisten Crosscast fusioniert. Novum Capital erwarb MMC Studios in einem zügigen Auktionsprozess zu exakt den Konditionen, die in der ersten Absichtserklärung festgelegt worden waren.

BrancheUnterhaltungInvestiertSeit 2019SituationErwerb von einem Private Equity-Fonds in einer AuktionUmsatz50 Mio. Euro (2023)Mitarbeiter150 (2023) -

Weil süßer Genuss zeitlos ist

Die 1956 gegründete Schluckwerder-Gruppe ist der führende Marzipan-, Nougat- und Pralinenhersteller für den deutschen Einzelhandel. Zur Unternehmensgruppe gehört auch der traditionsreiche Lübecker Marzipanhersteller Erasmi & Carstens von 1845. Schluckwerder-Produkte gehören in Einzelhandelsketten wie Lidl, Aldi, Penny und Netto zum Stammsortiment. Insgesamt verkauft die mehr als 550 Mitarbeiter große Unternehmensgruppe ihre Süßwaren in 44 Länder. Die Produktionsstandorte sind Adendorf und Lübeck.

Novum Capital setzte parallel zum Transaktionsvollzug ein neues Management ein, bestehend aus CEO, COO und CFO. Damit konnte Altgesellschafter Rolf Schluckwerder, wie von ihm gewünscht, aus dem Unternehmen aussteigen.

Im Januar 2021 hat Novum Capital die Schluckwerder-Gruppe an den in Dublin (Irland) ansässigen Lebensmittelkonzern Valeo Foods veräußert, der mehr als 80 Lebensmittelmarken besitzt, viele davon in den Kategorien Snacks und Süßwaren. Valeo Foods hat einen Jahresumsatz von 1,2 Milliarden Euro (2020) und beschäftigt rund 4 500 Mitarbeiter an 20 Produktionsstandorten.

BrancheSüßwarenInvestiert2018 bis 2021SituationNachfolgeregelungUmsatz106 Mio. Euro (2021)Mitarbeiter551 (2021) -

Wo Schlacke plötzlich Gold wert wird

Die 1969 gegründete C.C. Umwelt ist ein führender Komplettentsorger und Verwerter von Müllverbrennungsabfällen. Ihr sehr stabiles Kerngeschäft besteht aus der Entsorgung, Aufbereitung und Verwertung von Müllverbrennungsschlacken, der Entsorgung von Rauchgasreinigungsmassen (Filterstäube) aus Müllverbrennungsanlagen sowie aus der Aufbereitung und Entsorgung mineralischer Spezialabfälle. Dafür betreibt die in Krefeld ansässige C.C. Umwelt weitere Standorte in Hagen, Würzburg, Schwandorf, Bleicherode/Sollstedt, Hamm und Menteroda. Das Unternehmen ist der einzige deutsche Filterstaubentsorger mit proprietärem Zugang zu einem Versatzbergwerk mit Langzeitsicherheit.

Durch die Rückgewinnung von jährlich ca. 70 000 Tonnen Metall (u. a. Eisen, Aluminium, Kupfer, Gold und Silber) aus der Aufbereitung von Schlacken und mineralischen Abfällen reduziert C.C. Umwelt die Treibhausgasemissionen um etwa eine halbe Million Tonnen im Jahr im Vergleich zur Metallproduktion aus primären Rohstoffquellen. Außerdem verringert die Wiederverwendung von ca. 950 000 Tonnen C.C. Umwelt-Material als Ersatzbaustoff das Abbauvolumen von Baurohstoffen wie z. B. Kies oder Sand und senkt den Deponiebedarf entsprechend.

Novum Capital hat die C.C. Umwelt Firmengruppe rechtlich und organisatorisch neu ausgerichtet, technisch modernisiert und wieder aufs Kerngeschäft fokussiert. Im Februar 2021 hat Novum Capital C.C. Umwelt an die Blue Phoenix Gruppe verkauft, die mit dem Erwerb zu einem führenden paneuropäischen Schlackenaufbereiter in Deutschland, England und den Niederlanden mit mehr als 500 Mitarbeitern wird.

BrancheAufbereitung und Verwertung von HMV-SchlackeInvestiert2017 bis 2021SituationÜbernahme von sechs StiftungenUmsatz82 Mio. Euro (2021)Mitarbeiter121 (2021) -

Weil Umweltschutz ein Trend auf Dauer bleibt

Die 1986 gegründete Firma VulkaTec Riebensahm ist deutscher Marktführer für vulkanische Pflanzsubstrate (z. B. für Dachbegrünungen und Baumsanierungen) und vulkanische Industrieproduktrohstoffe (z. B. für Trink- und Abwasserfiltration, Lärmschutz und Oberflächenbehandlung). Ihr Hauptsitz ist Kretz/Andernach. Hinzu kommen sechs Niederlassungen in Deutschland und fünf weitere Standorte im angrenzenden Ausland.

Novum Capital hat eine erfolgreiche Nachfolgeregelung für Gesellschafter Dirk Riebensahm ermöglicht. Und ein profitables Umsatz- und Mitarbeiterwachstum um 50 Prozent im Beteiligungszeitraum mitgestaltet.

Im März 2020 hat Novum Capital VulkaTec an das Familienunternehmen Bauder veräußert. Bauder ist mit 1 200 Mitarbeitern und 732 Millionen Euro Jahresumsatz (2020) der deutsche Marktführer für Flachdach-Systeme.

-

Wo Haut erfolgreich behandelt wird

Die 2008 in den Krankenhausplan des Freistaats Bayern aufgenommene PsoriSol-Hautklinik in Hersbruck bei Nürnberg ist mit 150 Betten und mehr als 4 000 stationären Patienten pro Jahr die größte akut-stationäre Hautklink Deutschlands. Und eine der leistungsstärksten Hautklinken in Europa. Behandlungsschwerpunkte sind entzündliche Hauterkrankungen wie Schuppenflechte, Neurodermitis und Tumore.

Als Plankrankenhaus nach § 108 SGB V ist PsoriSol gründungsberechtigt für Medizinische Versorgungszentren (MVZ).

BrancheGesundheitswesenInvestiert2018 bis 2019SituationNachfolgeregelungUmsatz13 Mio. Euro (2019)Mitarbeiter140 (2019) -

Weil gutes Essen top verpackt sein muss

Die 1966 gegründete ES-Plastic produziert Lebensmittelverpackungen wie Schalen, Deckel, Becher, Sortiereinlagen und Folien – vor allem für Fertiggerichte und Frischfleisch. Bei Polypropylen-Schalen für das Verpacken unter Schutzatmosphäre (englisch: Modified Atmosphere Packaging, kurz MAP) ist ES-Plastic marktführend. Das MAP-System macht verpackte Lebensmittel länger haltbar.

Novum Capital hat das Unternehmen nach der Übernahme restrukturiert und Vertrauen bei Kunden wie Tönnies, Wiesenhof, Kaufland und Edeka zurückgewonnen. So wurde ES-Plastic wieder zukunftsfähig. Heute gehört das Unternehmen zur französischen Proplast Packaging Group, die mit dem Erwerb ihre Wettbewerbsposition in Europa verbessert hat.

BrancheLebensmittelverpackungenInvestiert2012 bis 2014SituationCarve-out aus insolventem Schweizer KonzernUmsatz41 Mio. Euro (2014)Mitarbeiter241 (2014) -

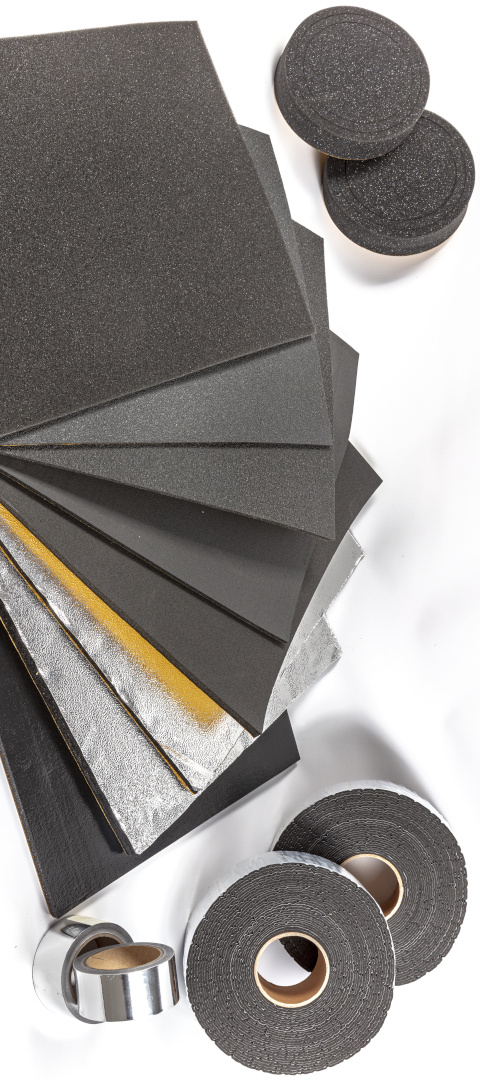

Wie Lautes leise erfolgreich ist

FAIST ChemTec stellt Entdröhnungsfolien her, die hohe Lärmlevel dämpfen und zum Beispiel in Autos, Maschinen und Haushaltsgeräten („weiße Ware“) verbaut werden. FAIST ChemTec produziert in Deutschland, Polen, Spanien und den USA. Der europäische Marktanteil des Unternehmens lag bei Erwerb in 2010 bei 60 Prozent.

Der übernommene Geschäftsbereich gehörte zum Automobilzulieferer AKsys, der zum Zeitpunkt der Transaktion insolvent war. Die Entdröhnungssparte war jedoch hochprofitabel und eigenständig entwicklungsfähig. Novum Capital ermöglichte es dem Unternehmer Michael Faist gemeinsam mit dem Co-Investor Hannover Finanz, den Geschäftsbereich der Entdröhnungsfolien in ein eigenständiges Unternehmen zu überführen und erfolgreich neu zu positionieren. Der Kauf wurde in Rekordzeit durchgeführt und die Firma entwickelte sich im Anschluss sehr erfolgreich. Heute gehört FAIST ChemTec zum Schweizer Baustoffkonzern Sika, einem Hersteller bauchemischer Produkte wie Dicht- und Klebstoffe.

BrancheAutomobilindustrie, HaushaltsgeräteInvestiert2010 bis 2012SituationCarve-out aus insolventem KonzernUmsatz139 Mio. Euro (2012)Mitarbeiter731 (2012)